一页值2万,合规专家免费详述【私募适当性的3大销售环节+7大合规流程+29个必备模板】

发布日期:2017-07-06 阅读量:6550

合规不仅仅是结果,更重要是过程,用技术解决合规难题

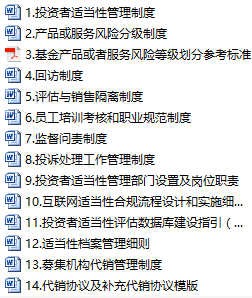

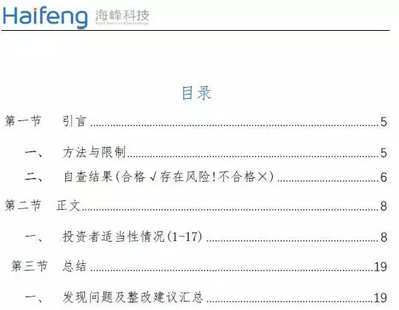

接下来,根据《基金募集机构投资者适当性管理实施指引(试行)》(以下称指引)来看看多少个模版可以手工搞定适当性吧~

结合销售环节,按照通常的适当性流程,经海峰合规专家总结归纳,整个过程需要29个模板。

根据《指引》第七条规定,基金募集机构建立适当性管理制度。私募在售前应建立以适当性为核心的制度体系,并根据指引中提及的其他工作内容深化完善制度体系,比如监管问责制度、回访制度、适当性评估数据库建设指引等。

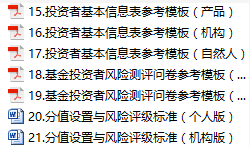

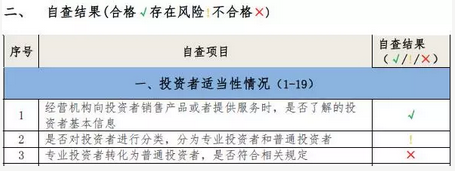

根据《指引》第十九条,投资者分为专业投资者和普通投资者。值得注意的是,专业投资者不划分类型。

而对于普通投资者,根据《指引》第二十六条,按照风险承受能力由低到高至少分为C1(含风险承受能力最低类别)、C2、C3、C4、C5五种类型。

私募要完成普通投资者风险评估,需三步:

1.提供具有针对性的投资者信息表

2.设计风险测评问卷,对普通投资者进行风险测评

3.建立评分体系,根据其问卷结果评分,将投资者按五种类型划分

在推介产品时,专业投资者不受风险匹配原则的限制,任何风险等级的产品都可购买。

而推介普通投资者产品时,根据《指引》第四十四条,基金募集机构要根据其风险承受能力和基金产品或者服务的风险等级建立适当性匹配原则。

在对普通投资者风险进行匹配时,主要有两种场景:

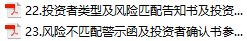

当普通投资者购买属于自身风险等级产品时,私募只需与其签署风险匹配告知书,说明自身已充分揭示基金产品或者服务风险。

当普通投资者主动要求购买与之风险承受能力不匹配的产品时,经劝说后仍执意要承担风险购买的,私募还需与其签署风险不匹配警示函,已表明在销售中切实履行适当性义务。

在销售过程中,私募还需结合《私募投资基金募集行为管理办法》规定确认合格投资者,根据募集办法第二十七条规定,募集机构应要求投资者提供必要的资产证明文件或收入证明。

私募销售完产品后,根据《指引》第十二条基金募集机构要对购买产品的普通投资者进行回访。

其中,回访内容包括但不限于以下信息:

受访人是否为投资者本人

受访人是否已知晓基金产品或者服务的风险以及相关风险警示

受访人是否知晓承担的费用以及可能产生的投资损失

... ...

根据《办法》第十一条,普通投资者和专业投资者在一定条件下可以互相转化。即,达到该类投资者的条件要求即可提出转化申请。

投资者类型转化应根据《指引》的第三十一条和第三十二条规定,按照相关程序执行,并签署相关文件。

根据《指引》第十五条,基金募集机构每半年开展一次投资者适当性管理自查。

自查工作以现场、非现场和暗访的形式开展,内容包括但不限于:制度落实情况、人员考核及培训、投诉处理情况等。

上述29个模板贯穿整个适当性流程,而投资者适当性合规工具“两小无猜”,即募集宝+小自查,都可系统自动实现,帮助您完成上述手工的工作!

两小无猜是以投资者适当性管理办法为核心的合规工具,其是“适当性小自查”和“募集宝”有机结合一起的创新科技产品。完美满足《投资者适当管理办法》相关规定,不论是过程还是结果,都在用技术解决合规难题。

适当性管理系列